راهکارهای تأمین منابع مالی برای استارتاپها از سال 2017 و به وجود آمدن مکانیزم عرضه اولیه سکه (ICO) تغییر شگرفی کردند.در سالهای ۲۰۱۷ و ۲۰۱۸، بیش از ۱۴ میلیارد دلار سرمایه به پروژههای بلاک چین وارد شد، چرا که سرمایه گذاران زیادی میخواستند وارد این حوزه شوند و ساده بودن مدل ICO نیز این کار را تسهیل کرد.

کمتر از یک سال است که بازار ICO دچار رکود شدید شده است اما تاثیر این مدل جدید تأمین سرمایه جمعی، سالها طول خواهد داشت کشید زیرا استارتاپهای متعددی به دنبال ایجاد توکن برای داراییهای واقعی خواهند بود و از قدرت جمع برای تأمین مالی پروژههای خود استفاده خواهند کرد اما برای انجام این کار، این شرکتها باید رویههای استاندارد شده توسط کمیسیون بورس و اوراق بهادار آمریکا (SEC) را رعایت کنند. طبق این قوانین، همه داراییهای رمزی به جز بیتکوین و اتریوم، اوراق بهادار تلقی میشوند.

کمیسیون بورس و اوراق بهادار در مورد ICO بین utility token و توکن بهادار تفاوتی قائل نمیشود. بنابراین عرضه هر نوع توکنی باید مطابق با قوانین فدرال مربوط به اوراق بهادار باشد. طبیعی است که این امر منجر به پارادایم جدیدی به نام عرضه توکن بهادار (STO) شده است.

مقدمهای بر توکن بهادار STO

در حالی که کمیسیون بورس و اوراق بهادار در زمان در مورد چگونگی برخورد با ICO صحبت خاصی نکرده است، داراییهایی که تحت قوانین این سازمان قرار میگیرند بر اساس مقررات مشخص و تعریفشدهای کنترل میشوند. معمولاً توکنهایی که از نظر کمیسیون بورس و اوراق بهادار به عنوان اوراق بهادار شناخته میشوند را «توکنهای بهادار» مینامیم. این تعریف جهانی نیست، بلکه استانداردی اجرایی است که قانونگذاران آمریکایی در مورد ICOهای داخلی که دارای ویژگیهای اوراق بهاردار هستند از آن استفاده میکنند.

توکن بهادار نوعی دارایی مبتنی بر رمزنگاری است که سود سهام یا سود عادی پرداخت میکند یا روی هر دارایی دیگری سرمایهگذاری میکند که برای آن سود به همراه دارد. اگرچه ICOها تلاش کردهاند این تعریف را دور بزنند، کمیسیون بورس و اوراق بهادار آزمونی به نام آزمون Howey انجام میدهد و بهادار بودن یک دارایی را بر اساس آن آزمون مشخص میکند. آزمون Howey میگوید که یک توکن، بهادار به حساب میآید اگر: (۱) نوعی سرمایهگذاری پول باشد؛ (۲) در یک کسبوکار مشترک سرمایهگذاری شود؛ (۳) انتظار سود از آن برود و (۴) آن سود حاصل تلاش دیگران باشد.

تفاوتهای اصلی STO و ICO

بر خلاف ICO، عرضه توکن بهادار در واقع نوعی قرارداد سرمایهگذاری روی یک دارایی است و از این لحاظ که ابزار مالی قابل معاوضه و قابل مذاکرهای است، همه ویژگیهای اوراق بهادار را دارد. پشتوانه STO یک دارایی واقعی است و باید از قوانین کمسیون بورس و اوراق بهادار تبعیت کند.

از سوی دیگر، ICO هیچ گونه وثیقهای ندارد. صادرکنندگان ICO تلاش میکردند الزامات قانونی را با این ادعا دور بزند که توکنهای آنها نوعی utility هستند نه نوعی اوراق بهادار (همان طور که قبلا گفته شد، کمیسیون بورس و اوراق بهادار این استدلال را قبول ندارد). STO نه ICO است و نه عرضه عمومی سهام (IPO)، بلکه همپوشانیهایی با هر دو مدل تأمین منابع مالی دارد.

در اولین روزهای افزایش محبوبیت ICOها، توکنهایی که ادعا میشد الزامات کمیسیون بورس و اوراق بهادار را رعایت کردهاند فقط به سرمایهگذاران دارای صلاحیت فروخته میشدند. در همین راستا، صنعت بلاکچین، چارچوب «توافق ساده برای توکنهای آتی» (SAFT) را ایجاد کرد که با هدف ساده کردن روال تأیید صلاحیت سرمایهگذارها به وجود آمده بود. مدل SAFT عمر زیادی نکرد و هنوز شاهد تغییرات زیادی در عرصه توکنسازی هستیم.

سرمایهگذاری روی توکنهای utility نیاز به تأیید صلاحیت ندارد و بخشی از محبوبت این نوع توکنها هم به همین دلیل است. این بدان معنی است که عملا هر کسی میتواند در فروش توکنهای utility شرکت کند، مشروط بر آنکه از قبل ثبتنام کند و حداقل الزاماتی که صادرکننده توکن تعیین کرده است را داشته باشد.

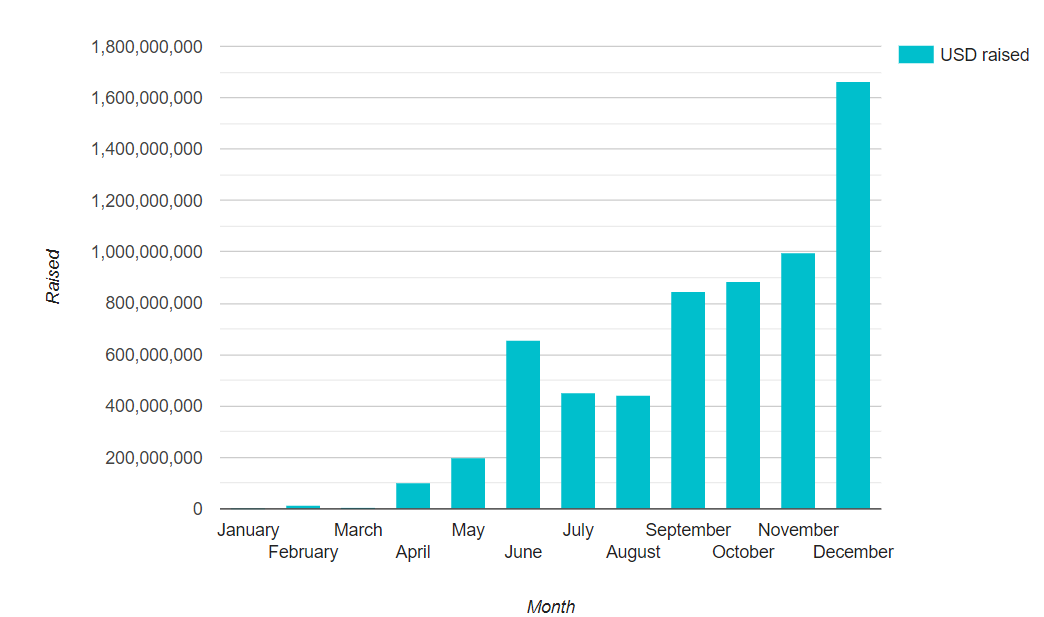

وب سایت Hacked.com طی 2 سال، 474 ICO را بر اساس ویژگیهای اقتصادی توکنها، تیم، فرصت بازار و ریسک ارزیابی کرد. آخرین پروژهای که ارزیابی و بررسی شد، توکن BitTorrent بود. در ادامه، نموداری از روند رشد ICOها از ابتدای بهار 2017 را مشاهده میکنید.

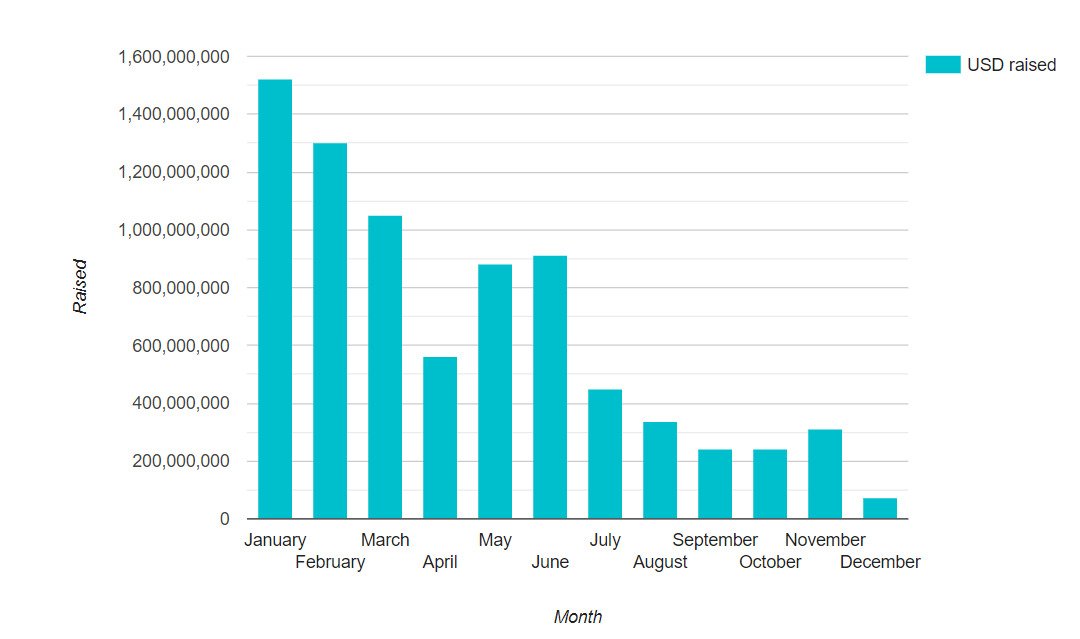

در این نمودار هم میتوان ترکیدن حباب ICO در سال 2018 را مشاهده کرد.

اکوسیستم عرضه توکن بهادار

زمانی که یک شرکت میخواهد توکن بهاداری صادر کند و قسمتی از سهام خود را به سرمایهگذارها بفروشد، باید به دنبال جلب حمایت چند دسته از نقشآفرینان باشد:

- قانونگذاران: برای اطمینان از اینکه STO از قوانین پیروی میکند، شرکت باید در چارچوب مقررات موجود در کشور کار کند. رعایت نکردن مسائل قانونی میتواند باعث شود که سازمانهای نظارتی، پروژههای متخلف را تعطیل کنند دقیقا مثل همان کاری که کمیسیون بورس اوراق بهادار در سال ۲۰۱۸ در مورد ICOهای غیرقانونی انجام داد.

- پلتفرم صادرکننده: برای صدور توکنهای بهادار و جذب طیف وسیعی از سرمایهگذاران بالقوه، شرکت میتواند از پلتفرمهایی کمک بگیرد که برای صدور STO طراحی شدهاند. بعضی از پلتفرمهای پیشرو در این زمینه عبارتند از Polymath، Swarm، Securitize، Harbor و Securrency.

- نگهدارنده: نیاز به وجود نهادی که مسئولیت نگهداری توکنها را به عهده داشته باشد، هر روز بیشتر از گذشته نمایان میشود. بنابراین شرکتهای صادرکننده STO باید از کمک یک شرکت نگهدارنده، برای ذخیره کردن توکنهای دیجیتال خود استفاده کنند. معمولاً پلتفرمهای صادرکننده توکنها، خدمات نگهداری نیز ارائه میدهند.

- صرافیها: شرکتهایی که STO ارائه میدهند، تنها میتوانند توکنهای خود را در بورسهای تنظیم شده ارائه کنند. این یکی از قسمتهایی از بازار است که بیشترین رشد را دارد و شرکتهایی مثل tZero، Blocktrade، currency.com، Lykke و Open Finance شروع به ثبت کردن STOها کردهاند.

مزیتهای توکن بهادار

از دیدگاه سرمایه گذاران، STO مزایای متعددی نسبت به مدل مالی قبلی یعنی ICO دارد. اول اینکه، STOها سرمایهگذاریهایی با ریسک کمتر هستند، زیرا براساس مقررات فدرال اجرا میشوند. بنابراین، STOهایی که در آمریکا برگزار میشوند باید قوانین کمیسیون بورس و اوراق بهادار را به طور کامل رعایت کنند. در عین حال، STO هنوز بسیاری از مزایای ICO از جمله کاهش هزینهها و افزایش دسترسی سرمایهگذاران را دارد و از آنجا که STOها قانونمند شدهاند، میتوانند برای سرمایهگذارانی که تحمل ریسک کمتری دارند، بسیار جذاب باشند.

همچنین وجود چارچوب قانونی به این معنی است که سرمایه گذاران میتوانند کمتر در مورد کلاهبرداری و پروژههای تقلبی نگران باشند. در زمان اوج محبوبیت ICOها در سال 2017 تخمین زده میشد که از هر 5 پروژه ICO، 4 مورد تقلبی بودند.

وقتی داراییهای واقعی به توکن تبدیل شوند، سرمایهگذار مجبور نیست کل آن دارایی را خریداری کند و میتواند فقط صاحب بخشی از آن باشد. به این ترتیب، امکان ایجاد تنوع در پورتفلیو با هزینه کمتر به وجود میآید. این شرایط بدین معنی است که فرصتهای حاصل از مدل STO برای سرمایهگذارهایی جذاب خواهد بود که از ابتدا به سمت مدل ICO جذب شده بودند.

معایب STO

اگرچه وجود مقررات از دیدگاه سرمایه گذاران سودمند است، رعایت مسائل قانونی برای صادرکنندگان توکنها کار به نسبت سختی است. این مساله تا حد زیادی توضیح میدهد که چرا بازار STO نسبت به بازار ICO بسیار کندتر بودهاست. در حقیقت، در طول دوره رونق ICO، بسیاری از شرکتهای بلاکچین به دلیل پیچیده بودن مقررات و الزاماتی که آنها را مجبور به رعایت قوانین اوراق بهادار میکرد، از فروش توکنهای خود در آمریکا سر باز زدند.

کند بودن این فرآیند همچنین به دلیل وجود نداشتن صرافیهای مناسب برای ارائه توکنهای بهادار است. tZERO در ماه ژانویه به طور رسمی فروش توکن به سرمایهگذاران تأیید صلاحیت شده را شروع کرد ولی به نظر نمیرسد که مسیر را برای رشد STO فراهم کرده باشد.

در عین حال، صرافیهای بزرگی مانند باینانس هنوز اعلام نکردهاند که آیا از توکنهای بهادار حمایت خواهند کرد یا خیر. این شرایط به این معنی است که STOها هنوز یک محصول به نسبت جدید و محدود هستند. در کنار این موضوع، بسیاری از کشورها از جمله کرهجنوبی و چین، STOرا ممنوع اعلام کردهاند.

10 مزیت توکن بهادار ها برای بازارهای رمزارز

باتوجه به اینکه تمایل به وجود رمزارزهای باکیفیتی که از قوانین تبعیت کنند در بازار افزایش پیدا کرده است میتوانیم انتظار داشته باشیم که مدل STO تاثیر ماندگاری بر اکوسیستم بلاکچین داشته باشد. در ادامه 10 مورد از دلایلی که باعث میشوند مدل STO تأثیر عمیقی بر صنعت رمزارزها بگذارد را آوردهایم.

قابل اعتماد بودن

STOهایی که از دستورالعملهای دولت فدرال پیروی میکنند و از سوی کمیسیون بورس و اوراق بهادار تصویب میشوند، از نظر بسیاری از افراد قابل اعتماد هستند و بنابراین سرمایهگذارها مجبور نیستند زمان زیادی را صرف بررسی اعتبار هر پروژه کنند و در عوض میتوانند به بررسی دقیقتر مدل کسبوکار پروژه بپردازند.

از بین رفتن ترس از رمزارزها

افزایش قوانین و مقررات باعث میشود ترس سرمایهگذاران سنتی از سرمایهگذاری روی رمزارزها از بین برود. به این ترتیب، نقشآفرینان جدیدی وارد اکوسیستم رمزارز خواهند شد.

سرمایهگذاریهای خرد

یکی از جذابترین ویژگیهای ICO این بود که نسبت به دیگر بازارهای سرمایه، موانع ورود محدودی داشت. STO نیز از همان رویکرد سرمایهگذاری خرد پیروی خواهد کرد و به افراد بیشتری اجازه خواهد داد روی استارتاپها سرمایهگذاری کنند در صورتی که این نوع سرمایهگذاری در گذشته محدود به سرمایهگذاران مخاطرهپذیر بود.

خرید و فروش توکنها به صورت اوراق بهادر

پلتفرمهایی مثل tZero در تلاش هستند راهکارهایی برای قانونمدار کردن STOها پیدا کنند. این به این معنی است که رمزارزها به صورت اوراق بهادار خرید و فروش خواهند شد و سرمایهگذاران حق انتخاب خواهند داشت. حتی شاید در آینده این روش سرمایهگذاری از مالیات معاف شود و برای بازنشستگی نیز کاربرد داشته باشد.

مالکیت واقعی دارایی

برخلاف utility tokenها که به سرمایهگذار اجازه دسترسی به محصول یا خدمتی در آینده را میدادند، توکنهای بهادار نشاندهنده مالکیت یک دارایی هستند. برای نمونه، وقتی سرمایهگذاری در STO یک ملک شرکت میکند، بخشی از آن ملک را صاحب میشود.

قابلیت برنامهنویسی و رعایت قوانین

ماهیت توکنهای امنیتی این است که قابل برنامهنویسی هستند، به این معنی که میتوان با کمک برنامهنویسی، اطمینان حاصل کرد که پروتکلهای قانونی رعایت میشوند. این قابلیت در مورد ICO وجود نداشت.

بالا بودن نرخ موفقیت

برخلاف ICOها که اکثراً شکست خوردهاند، روند اولیه STOها بسیار موفقیتآمیز بوده است. تخمین زده میشود که نرخ موفقیت STOها در حال حاضر حدود 99 درصد است. بنابراین میتوان دید که مدل STO واقعا نتیجهای به همراه دارد ولی مدل ICO صرفاً یک رویا به سرمایهگذاران میفروخت.

پایین بودن هزینهها

فناوری بلاکچین نیاز به وجود واسطههای پرهزینه را از بین برده است و باعث صرفهجویی در هزینههای سرمایهگذاران شده است. کاهش هزینههای سرمایهگذاری باعث تقویت مدل STO خواهد شد.

توزیع شده بودن داراییها

طبق قوانین کمسیون بورس و اوراق بهادار، STO بر داراییهایی که به اندازه کافی توزیع شده هستند تأثیری ندارد. بنابراین، پولهای توزیع شده مثل بیتکوین و اتر تحت تأثیر این مودل قرار نمیگیرند و فقط ترس سرمایهگذارها از استفاده از رمزارز خواهد ریخت.

احتمال زیادی وجود دارد که با قانونمند شدن اکوسیستم رمزارز، میزان پذیرش آن بالا خواهد رفت و در نهایت نوآوریهایی در حوزه بلاکچین به وجود خواهند آمد. نوآور بودن محیط باعث افزایش فرصتهای سرمایهگذاری و خلق ثروت خواهد شد.

جمعبندی

شاید دوره ICO تمام شده باشد ولی عصر صدور توکن تازه شروع شده است و پتانسیلهای زیادی به همراه دارد. این پارادایم روی همه چیز از استانداردها و قوانین تا اوراق قرضه و اوراق بهادار اثر خواهد گذاشت. شرایط کنونی بازار حاکی از آن است که به دلیل نوپا بودن قوانین مربوط به STO، میزان تقاضا به کندی رشد خواد کرد ولی آغاز به کار tZero و افزایش علاقه سرمایهگذاران به پروژههای مبتنی بر بلاکچین به این معناست که STO در آینده محبوبیت زیادی به دست خواهند آورد.

منبع : ccn