قیمت ماشه یا ترایگر پرایس همان سطح قیمتی است که معامله گر می خواهد توقف ضرر او در آن اجرا شود. گفتیم که به آن قیمت حد ضرر نیز گفته می شود که معمولاً به عنوان درصد قیمت خرید یا فروش معامله گر محاسبه می شود.

برخی از سیستم عامل های معاملاتی به معامله گر اجازه می دهند این قیمت را به صورت درصدی تنظیم کنند (10٪ در مثال بالا) ، در حالی که برخی دیگر از سیستم عامل های معاملاتی به کاربران امکان می دهند رقم دقیق قیمت را وارد کنند (180 دلار در مثال بالا).

با استفاده از قیمت ماشه (Trigger Price)، کاربران نیازی به مراقبت از بازار در تمام مدت و اختصاص تمام زمان خود به نظارت بازار ندارند، در عوض، آنها می توانند پیش نویس سفارشات خود را برای فروش یا خرید در زمان معین انجام دهند که این امر به سودآوری و جلوگیری از ضرر کمک شایانی می کند.

در کنار سفارشات معمول مانند خرید فروش که توسط هر معامله گر در بازارهای مالی استفاده می شود، ثبت سفارشاتی مانند سفارش توقف ضرر (Stop-loss Order) نیز می تواند به سهولت انجام معاملات کمک کند.

سفارش توقف ضرر برای محدود کردن ضرر سرمایه گذار در موقعیت های خاص طراحی شده است. معامله گران با تنظیم یک قیمت ماشه (Trigger Price) در سفارش، از ضرر بیشتر جلوگیری می کنند. البته نوسانات قیمت کوتاه مدت می تواند قیمت ماشه را فعال کند و فروش غیر ضروری را فعال کند.

سفارش توقف ضرر (Stop-loss Order) چیست؟

منظور از دستور یا سفارش توقف ضرر این است که معامله گر از طریق بستر معاملاتی خود دستورالعمل هایی را ارائه می دهد که وقتی قیمت به یک سطح از پیش تعیین شده می رسد یا پایین تر از آن می رود، سیستم باید دارایی او را به طور خودکار بفروشد. در موقعیت های شورت (Short) (وقتی سود خود را از کاهش قیمت بدست می آورید) ، با افزایش قیمت در سطح از پیش تعیین شده، Stop-Loss فعال می شود.

سطح از پیش تعیین شده می تواند یک قیمت یا یک رقم درصدی باشد. اگر رقم قیمت باشد ، قیمتی است که کاربر می خواهد توقف ضرر او اجرا شود. اگر این رقم درصدی باشد، از درصد ارزش خرید یا فروش معامله گر در آن معامله محاسبه می شود.

بیایید یک مثال سریع برای این مفهوم ببینیم. یک معامله گر ارز دیجیتال X را به قیمت 200 دلار خریده است و دوست دارد بیش از 10٪ این مبلغ را از دست ندهد. 10 درصد 200 دلار 20 دلار می شود. معامله گر این ده درصد که معادل ۲۰ دلار است را از قیمت خرید 200 دلار کم می کند و عدد ۱۸۰ دلار به دست می آید. این بدان معناست که اگر قیمت آن ارز دیجیتال به 180 دلار برسد، معامله گر باید ارز دیجیتال خود را بفروشد. این قیمت حد ضرر یا توقف ضرر معامله گر در این معامله خواهد بود.

تفاوت بین stop-Loss و stop-limit چیست؟

تصور کنید یک معامله گر ارز دیجیتال X را دوباره به قیمت 200 دلار خریداری کرده است. هنگامی که معامله گر یک سفارش حد ضرر و زیان با قیمت 180 دلار (Stop Loss) تنظیم می کند، به سادگی این مفهوم را می رساند که به کارگزار خود می گوید: «اگر می بینید کسی این ارز دیجیتال را با قیمت 180 دلار معامله کرده است، ارز دیجیتال x من را بفروشید».

حال ببینیم Stop-Limit چگونه معنای متفاوتی ایجاد می کند؟

در اصل استاپ لیمیت ترکیبی از یک دستور Stop-Loss و یک حد مجاز است. به زبان ساده، استاپ لیمیت گویای این عبارت است که «اگر می بینید کسی ارز دیجیتال x را با قیمت 180 دلار معامله کرده است، این ارز دیجیتال را از سبد من بفروشید، اما هرگز آن را پایین تر از 160 دلار نفروشید».

Stop-Loss و Stop-Limit می تواند به صورت درصد (از قیمت خرید) و به عنوان یک قیمت دقیق تنظیم شود. این گزینه به کارگزار بستگی دارد ، هیچ استانداردی برای این کار وجود ندارد. کارگزاری ها برای سرمایه گذاران حرفه ای یا معامله گران با تجربه معمولاً امکان تنظیم قیمت های دقیق را فراهم می کنند.

چه زمانی از Stop-Loss استفاده می شود؟

موارد بسیاری وجود دارد که کاربران بهتر است و توصیه می شود که از یک دستور توقف ضرر یا حد ضرر استفاده کنند. اما از کجا بدانیم که این همان زمانی است که باید از آن استفاده کرد؟ ابتدا باید بدانیم که هدف اصلی تعیین حد ضرر چیست: نجات معامله گر از ضررهای بزرگ.

به عنوان یک قاعده کلی باید به خاطر داشت که همه معامله گران به جز سرمایه گذارانی که به صورت بلند مدت معامله و سرمایه گذاری می کنند، بهتر است از این تکنیک استفاده کنند. این یک تکنیک بسیار مناسب معاملاتی است. سرمایه گذاران بلند مدت معمولا از حد ضرر استفاده نمی کنند زیرا در بلند مدت نوسانات کوتاه مدتی آنها را آزار نمی دهد و تصمیمات خرید یا فروش خود را در بازه ی طولانی تری تنظیم می کنند.

به کارگیری این تکنیک همچنین به نوع دارایی ای که معامله گر با آن سروکار دارد نیز بستگی دارد (مانند فارکس، سهام و ارز دیجیتال). به طور مثال حد ضرر و زیان با سهولت بیشتری می تواند در بازار سهام نسبت به اوراق قرضه ایجاد شود.

مزایای استفاده از سفارش Stop-Loss و قیمت ماشه (Trigger Price)

مهمترین مزیت سفارش توقف ضرر این است که اجرای آن هزینه ای ندارد. کارمزد عادی و معمول کاربر تنها پس از رسیدن به قیمت ماشه و فروش سهام باید شارژ شود و از او دریافت می شود.

یک مزیت دیگر در سفارش توقف ضرر این است که اجازه می دهد تصمیم گیری معامله گر در خصوص خرید و فروش از هرگونه تأثیر عاطفی آزاد و جدا باشد. مردم تمایل دارند عاشق سهام یا ارز دیجیتال خود شوند. به عنوان مثال، آنها ممکن است این باور غلط را همیشه در ذهن داشته باشند که اگر فرصت سرمایه گذاری در دارایی دیگری را به خود بدهند قطعا پشیمان خواهند شد یا دوباره به دارایی قبلی خود باز خواهند گشت. اما در واقعیت، این تاخیر در تصمیم گیری ممکن است فقط باعث افزایش ضرر شود.

صرف نظر از اینکه معامله گر از چه نوع سرمایه گذاری باشد، باید بتواند به راحتی دلیل خرید و نگهداری دارایی خود را تشخیص دهد. معیارهای یک سرمایه گذار کوتاه مدت با معیارهای یک سرمایه گذار بلند مدت متفاوت خواهد بود، که این ها نیز با معیارهای یک معامله گر روزانه متفاوت هستند. مهم نیست که چه استراتژی ای انتخاب شده است، استراتژی فقط در صورتی جواب می دهد که معامله گر به استراتژی پایبند باشد. بنابراین ، اگر یک سرمایه گذار سخت گیر در خرید و نگهداری یک دارایی باشد ، سفارشات حد ضرر و زیان و قیمت ماشه او در این مرحله بی فایده است. اما در پایان، اگر قرار است یک سرمایه گذار در مسیر خود موفق باشد ، باید از استراتژی خود اطمینان کامل داشته باشد. این به این معنی است که برنامه و استراتژی خود را ادامه دهد. مزیت سفارشات حد ضرر این است که آنها می توانند به کاربر کمک کنند تا در مسیر خود باشد و مانع از مداخله احساسات او شود.

سرانجام، مهم است که درک کنیم تعیین سفارشات ضرر و زیان و قیمت ماشه تضمین نمی کند که در بازارهای مالی درآمد کسب کنیم. معامله گر هنوز هم باید علاوه بر استفاده از این تکنیک، تصمیمات هوشمندانه در مورد سرمایه گذاری بگیرد. اگر این کار را نکند ، به همان اندازه که این تکنیک ضرر او را متوقف می کند، از راه دیگری ضرر خواهد کرد (فقط با سرعت بسیار کندتر).

سفارشات توقف ضرر و زیان به طور سنتی به عنوان راهی برای جلوگیری از ضرر در نظر گرفته می شود. با این حال ، استفاده دیگر از این ابزار، قفل کردن سود است. در این حالت، گاهی اوقات از دستورات توقف ضرر به عنوان ” trailing stop” یا توقف عقب افتادن یاد می شود. در اینجا ، سفارش ضرر و زیان در درصدی کمتر از قیمت فعلی بازار تنظیم می شود (نه قیمتی که آن را خریداری کرده اید). قیمت توقف ضرر با نوسان قیمت دارایی تنظیم می شود و تغییر می کند (چون به صورت درصدی تنظیم می شود). مهم است که به خاطر داشته باشید که اگر ارزش یک دارایی صعود کند، یک سود بالقوه به دست می آید. اما کاربر هنوز تا وقتی که دارایی را بفروشد پول نقد را در دست ندارد. استفاده از یک trailing stop به معامله گر اجازه می دهد تا سود او ادامه یابد، در حالی که در عین حال، حداقل سود واقعی تحقق یافته را نیز تضمین می کند.

در ادامه برای درک بهتر این مثال را در نظر بگیرید: فرض کنید معامله گر یک دستور trailing stop برای 10٪ زیر قیمت فعلی تعیین کرده است و دراریی او در طی یک ماه به 30 دلار افزایش می یابد. سفارش trailing stop در هر سهم 27 دلار (30 دلار – (٪10* ۳۰دلار)) = 27 دلار قفل می شود. از آنجا که این پایین ترین قیمتی است که دارایی در آن فروخته می شود ، حتی اگر دارایی یک افت غیر منتظره داشته باشد، معامله گر ضرر نمی کند.

البته ، به خاطر داشته باشید که دستور ضرر و زیان همچنان یک سفارش در بازار است و به سادگی در حالت خاموش باقی می ماند و فقط با رسیدن به قیمت ماشه فعال می شود. بنابراین ، ممکن است قیمتی که فروش معامله گر در آن انجام می شود کمی متفاوت از قیمت ماشه تعیین شده باشد.

معایب سفارشات توقف ضرر

گفتیم که یک مزیت سفارش توقف ضرر این است که معامله گر نیازی به نظارت بر عملکرد روزانه دارایی خود ندارد. این راحتی به خصوص هنگامی که معامله گر در تعطیلات به سر می برد یا در شرایطی است که مانع نظارت بر دارایی خود برای مدت طولانی می شود، بسیار مفید است. اما عیب اصلی این ویژگی این است که نوسان کوتاه مدت قیمت سهام می تواند حد ضرر را فعال کند. نکته کلیدی حل این مشکل، انتخاب درصدی حد ضرر است که به سهام اجازه می دهد روز به روز نوسان داشته باشد و در عین حال از خطر نزول هرچه بیشتر جلوگیری می کند. تعیین سفارش توقف ضرر 5٪ در دارایی هایی که سابقه نوسان 10٪ یا بیشتر در یک هفته را داشته باشد ممکن است بهترین استراتژی نباشد و به احتمال زیاد معامله گر در کارمزد دریافت شده حاصل از اجرای سفارش توقف ضرر، ضرر خواهد کرد.

هیچ قانون درست و سریعی برای تعیین حد ضرر وجود ندارد. تعیین این عدد کاملا به سبک سرمایه گذاری فردی هر معامله گر بستگی دارد. یک معامله گر فعال ممکن است از حد ضرر 5٪ استفاده کند ، در حالی که یک سرمایه گذار بلند مدت ممکن است 15٪ یا بیشتر را انتخاب کند.

یکی دیگر از معایب این روش که باید بدانید این است که هنگامی که دارایی به قیمت ماشه خود رسید، سفارش توقف ضرر به یک سفارش باز تبدیل می شود. بنابراین ممکن است قیمتی که دارایی در آن فروخته می شود بسیار متفاوت از قیمت ماشه که توسط معامله گر تعیین شده، باشد. این واقعیت به ویژه در یک بازار پر سرعت و پر نوسان مانند ارزهای دیجیتال که قیمت دارایی ها می تواند به سرعت تغییر کند، صادق و در عین حال پر ریسک است.

محدودیت دیگر در مورد سفارش توقف ضرر این است که بسیاری از کارگزاران به معامله گران اجازه نمی دهند در برخی از اوراق بهادار مانند سهام تابلوی OTC سفارش توقف ضرر ایجاد کنند.

علاوه بر موارد گفته شده، سفارشات توقف ضرر محدود خطرات بالقوه بیشتری نیز دارند که معامله گران باید با توجه به هر دارایی و میزان نوسان و دامنه تغییرات آن، نسبت به تنظیم یا عدم تنظیم قیمت ماشه، تصمیم درستی اتخاذ کنند.

شرح پارامترها

قیمت ماشه / ماشه (Trigger Price/ Trigger): هنگامی که آخرین قیمت معامله شده به Trigger Price/ Trigger رسید ، سفارش از پیش تعیین شده اجرا می شود.

قیمت سفارش (Order price): قیمتی که کاربران برای قرارداد خرید و فروش وارد می کنند. هنگامی که آخرین قیمت معامله شده به Trigger رسید ، سیستم به طور خودکار سفارش را در Order Price از پیش تعیین شده در دفتر سفارشات انجام می دهد.

مبلغ قرارداد (Contracts Amount): مقدار یا حجمی که کاربران برای فروش / خرید قراردادها وارد می کنند. هنگامی که آخرین قیمت معامله شده به Trigger رسید، سیستم بطور خودکار سفارش این حجم از قراردادهای از پیش تعیین شده را در دفتر سفارش ثبت می کند.

اکنون با یک مثال مفهوم پارامترها را روشن می کنیم:

یک کاربر دارای 100 عدد قرارداد سه ماهه ارز دیجیتالی با موقعیت Long، با متوسط قیمت موقعیت باز 12000 USD است. او فکر می کند حمایت مهم و کلیدی نزدیک به 10000 دلار باشد. اگر قیمت به زیر 10000 دلار برسد ، افت زیادی خواهد داشت. برای جلوگیری از ضرر و زیان بیشتر ، کاربر می تواند از تکنیک Trigger Order برای جلوگیری از ضرر استفاده کند.

حال با جزییات ببینیم این روش چگونه پیاده سازی می شود:

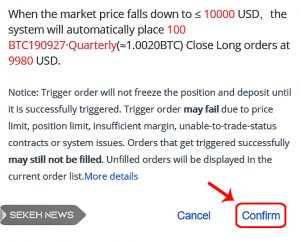

متد سفارش شماره ۱: انتخاب ” Trigger order ” تعیین قیمت ماشه 10000 دلار ، و برنامه ریزی برای فروش 100 عدد قرارداد برای موقعیت Long (تعداد قرارداد) با 9980 دلار (قیمت سفارش) ، پس از وارد کردن اعداد، مرحله بعد کلیک کردن روی ” Close Long”برای ثبت سفارش. هنگامی که آخرین قیمت معامله شده به 10000 دلار برسد ، سیستم سفارش Trigger را اجرا می کند و آن را با قیمت 9980USD ، یعنی سفارش Limit Order به بازار می فروشد.

متد سفارش شماره ۲: انتخاب ” trigger order” ، تعیین قیمت ماشه 10000 دلار و انتخاب سطح قیمت مورد نظر از میان 5 قیمت برتر (top 5 optimal BBO price) یا 20 قیمت برتر (top 20 optimal BBO price) و سپس کلیک بر روی گزینه “Close Long “و سپس منعقد کردن قرارداد. وقتی آخرین قیمت معامله شده به 10000USD رسید ، سیستم سفارش Trigger را اجرا می کند و در اسرع وقت با قیمت BBO انتخاب شده سریع معامله می کند تا قیمت بازار را از دست ندهد.

چگونگی بررسی وضعیت سفارش

پس از تنظیم و بستن قرار دادن سفارش ماشه (Trigger Order)، کاربر می تواند سفارش را در بخش “” Open Orders – Trigger Orders پیدا کند تا وضعیت سفارش را بررسی کند.

نکات مهم

1. هنگامی که قراردادهای مورد نظر در مرحله تحویل ، تسویه حساب یا تعلیق قرار دارند ، کاربران نمی توانند سفارشات ماشه را راه اندازی کنند ، این بدان معنی است که عملکرد سفارش ماشه فقط برای قراردادهای وضعیت معامله (trading-status) موجود است.

2. برای سفارشات ماشه محدودیت سفارش وجود دارد. هنگام عبور از حد سفارش آن نوع قرارداد ، کاربران نمی توانند سفارشات ماشه را چندین بار برای یک نوع قرارداد ثبت کنند.

3. هنگامی که آخرین قیمت معامله شده به “Trigger” رسید، سفارش از پیش تعیین شده اجرا می شود. اما اگر قیمت سفارش از پیش تعیین شده در محدوده قیمت نباشد (یعنی کاربران یک قیمت خرید بالاتر از بالاترین قیمت خرید یا یک قیمت فروش پایین تر از پایین ترین قیمت فروش تعیین کنند)، در این صورت ، سفارش ماشه شکست می خورد .

4. ممکن است سفارشات ترایگر به دلیل نوسانات شدید ، محدودیت قیمت ، محدودیت موقعیت ، حاشیه ناکافی ، نبود موقعیت کافی برای بستن قرارداد، وضعیت غیر عادی ، مشکلات شبکه یا سایر مشکلات سیستم فعال نشود.

۵. قبل از اینکه سفارش فعال شود و تا زمانی که سفارش ماشه در موقعیت های باز / بسته شدن با قیمت و مقدار سفارش از پیش تعیین شده آغاز شود حاشیه یا موقعیت های دیگر مسدود نمی شوند.

۶. هنگامی که سفارش ماشه فعال شد ، به سفارش محدود منتقل می شود و در سفارش دفتر کل با قیمت از پیش تعیین شده توسط کاربر قرار می گیرد.

لطفا توجه داشته باشید که امکان انجام موفقیت آمیز سفارش ماشه، کاملا بستگی به شرایط بازار در آن زمان دارد که آیا می توان در آن موقعیت سفارش را با موفقیت انجام داد یا خیر.

کد خبر: 1400022502TSMCMF

مطالب مرتبط:

آموزش خرید و فروش ارزهای دیجیتال

همه چیز درباره بازار گاوی و بازار خرسی

آموزش نوسان گیری (Swing Trading) ارز دیجیتال